Discounted Cashflow Methode (DCF)

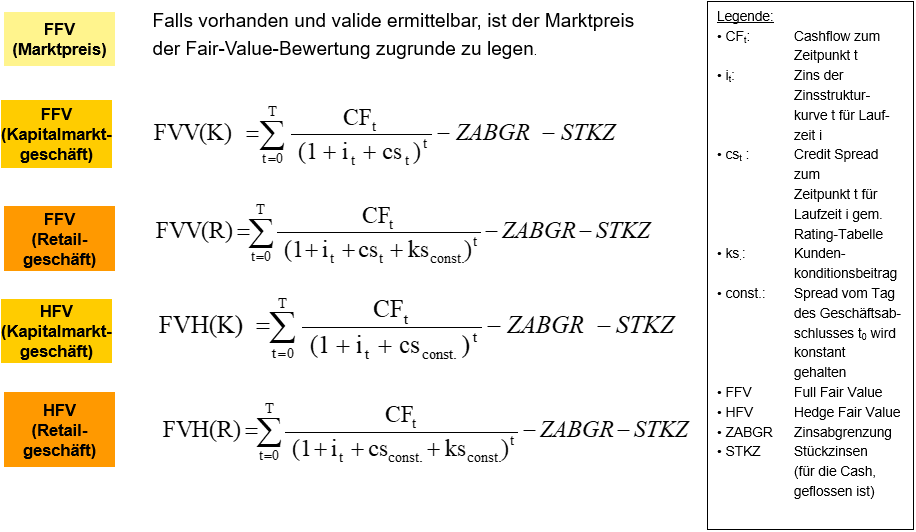

Mit der Bewertungstechnik DCF werden Barwerte für unterschiedlichste Zwecke ermittelt. So wird z.B. die Höhe des Kreditausfallrisikos (siehe hierzu auch Impairment: Überblick) u.a. mit Hilfe der DCF-Methodik ermittelt (siehe hierzu auch Impairment: Bemessung). Aber auch bei der Ermittlung des Fair Value (FV) gemäß der Fair Value-Hierarchie wird unter bestimmten Voraussetzungen auf die DCF-Methodik zurückgegriffen. Bei Fremdkapital-Finanzinstrumenten ist hierbei zwischen Kapitalmarkt- und Retailgeschäften zu differenzieren. Bei Kapitalmarktgeschäften werden die ausstehenden Cashflows (CF[t]) mit den jeweiligen Zinssätzen der (risikolosen) Zinsstrukturkurve und den jeweiligen Credit Spreads (cs) diskontiert. Beim Retailgeschäft (Kundengeschäft) ist darüber hinaus noch der Kundenkonditionsbeitrags-Spread (ks) vom Tage des Geschäftsabschlusses zu berücksichtigen. Dieser wird in der Folge konstant gehalten. Welche Parameter beim Diskontieren im Einzelnen zu berücksichtigen sind, ist im IFRS 13.82 geregelt. Zum Folgebilanzstichtag werden bei der Ermittlung des Full Fair Value (FFV) dann die noch ausstehenden Cashflows mit den neuen, aktuellen Zinssätzen und Credit Spreads (plus ggf. konstanten Kundenkonditionsbeitrag-Spread) diskontiert. Anders als der FFV beinhaltet der Hedge Fair Value (HFV) nicht alle Risiken, sondern nur die Wertveränderung bezogen auf das im Rahmen des Hedge Accounting abgesichertes Risiko. Bei der Ermittlung des HFV werden alle Diskontierungsfaktoren bis auf den das abgesicherte Risiko widerspiegelnden Faktor konstant gehalten. Bei der Absicherung gegen das z.B. Zinsänderungsrisiko werden bis auf den Zins (i[t]) alle anderen Faktoren konstant gehalten (Abb. 9).

Hier finden Sie weitere Definitionen & Bedeutungen von Fachbegriffen der Bilanzierung von Finanzinstrumenten nach IFRS 9 (und HGB).

« Zurück zum Glossar Index