Bewertungskategorien

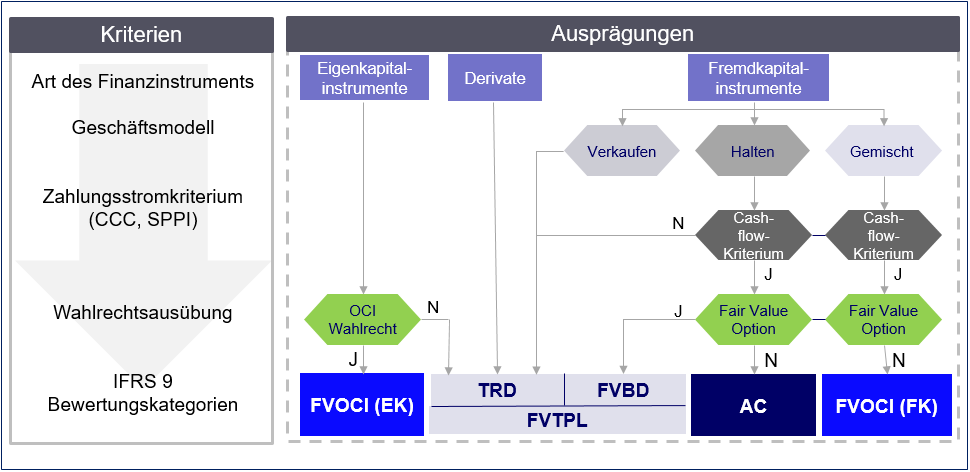

Jedes Finanzinstrument (FI) ist bei Zugang, einer Bewertungskategorie zuzuordnen, von der dann insbesondere die Folgebewertung abhängt. Für finanzielle Vermögenswerte (Aktiva) sieht IFRS 9 grundsätzlich drei Haupt-Bewertungskategorien vor: Fair Value through Profit and Loss (FVTPL), Fair Value through Other Comprehensive Income (FVOCI) und Amortised Cost (AC). Die Kategorie FVTPL besteht aus den beiden Unterkategorien Trading (TRD) und Fair Value by Designation (FVBD). Bei der Kategorie FVOCI ist zwischen gehaltenen Eigenkapital-Finanzinstrumenten (FVOCI EK) und gehaltenen Fremdkapital-Finanzinstrumenten (FVOCI FK) zu differenzieren, die sich beide durch das Recycling unterscheiden. Insofern gibt es insgesamt auf der Aktivseite fünf einzelne Ausprägungen an Bewertungskategorien. Die Ermittlung der Bewertungskategorie für finanzielle Vermögenswerte hängt von bis zu drei Kriterien ab. Zunächst ist die Art des Finanzinstruments relevant: Derivat oder originäres Eigen- bzw. Fremdkapitalinstrument. Bei den originären Finanzinstrumenten sind zudem das Kriterium des Geschäftsmodell – also die Frage nach der Erwerbsintention im Zugangszeitpunkt – und das Zahlungsstromkiterium relevant. Zudem können noch Wahlrechte bezüglich der Kategorisierung ausgeübt werden. Fremdkapitalinstrumente die grundsätzlich die Anforderungen für die Kategoire AC oder FVOCI (FK) erfüllen, können unter bestimmten Voraussetzungen die Fair Value Option (FVO) anwenden und würden so einer erfolgswirksamen Fair Value (FV)-Folgebewertung unterliegen. Eigenkapitalinstrumente können das OCI-Wahlrecht in Anspruch nehmen und würden dann erfolgsneutral zum FV bewertet werden (IFRS 9.4.1.4).

Für finanzielle Verbindlichkeiten (Passiva) gilt bezüglich der Bewertungskategorien FVTPL und AC das zuvor Dargestellte analog. Allerdings gilt für FVBD eine Besonderheit. Die Kategorie FVOCI gibt es für Passiva nicht. Somit existieren drei einzelne Ausprägungen an Bewertungskategorien für finanzielle Verbindlichkeiten (AC, FVTPL-TRD, FVTPL-FVBD) plus einer weiteren für sog. Finanzgarantien, gegebene (FG). Zudem ist zu beachten, dass alle zuvor genannten Bewertungskategorien der Aktiva und Passiva keine Hedgingsachverhalte beinhalten. Einige der genannten IFRS 9-Bewertungsunterkategorien können auch im Zusammenhang mit den unterschiedlichen Hedge-Arten auftreten, so dass hier noch entsprechend mehr Ausprägungen z.B. für das Customizing des Kontenplans möglich sind (z.B. FVOCI (FK)-Fair Value Hedge oder AC-Cashflow Hedge).

9 Die in der Literatur und der Praxis verwendeten Abkürzungen sind nicht standardisiert. Sie sind zwar oft ähnlich aber nicht zwingend deckungsgleich.

Hier finden Sie weitere Definitionen & Bedeutungen von Fachbegriffen der Bilanzierung von Finanzinstrumenten nach IFRS 9 (und HGB).

« Zurück zum Glossar Index