Impairment: Bemessung

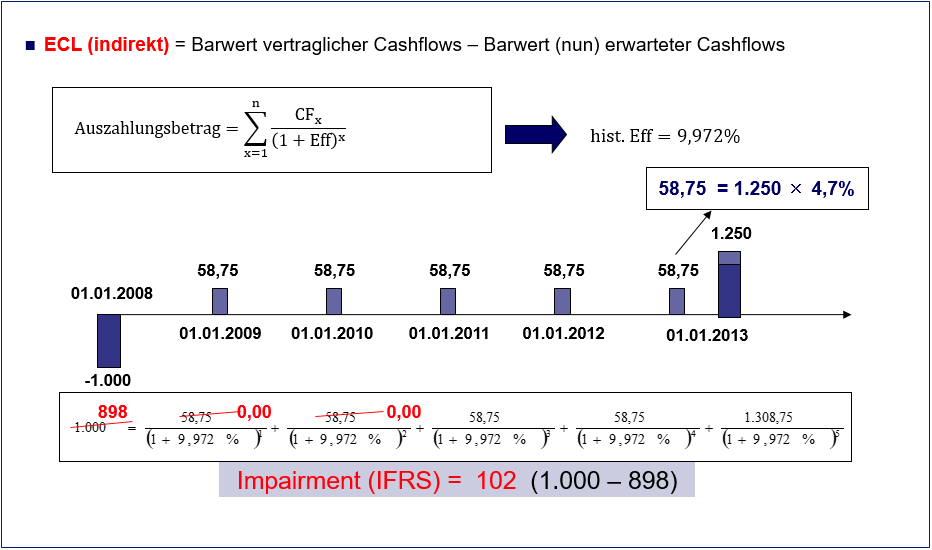

Bei der Bemessung des Impairment (siehe hierzu auch Impairment: Überblick) – insbesondere beim allgemeinen Verfahren (siehe hierzu auch Impairment: Allgemeines Verfahren) – kommen grundsätzlich zwei Berechnungsmethoden zum Einsatz. Auf Einzelengagement-Ebene (z.B. beim allgemeinen Verfahren auf Stufe 3) wird das Impairment in Form des erwarteter Kreditverlust über die Laufzeit (Over Lifetime Expected (Credit) Loss (oL)) indirekt über die Discounted Cashflow Methode (DCF) ermittelt. Hier ergibt sich die Höhe des Impairment indirekt aus der Differenz des Buchwert und des niedrigeren nachhaltig zu erzielenden Betrags, welcher anhand der DCF-Methode wie in Abb. 21 dargestellt ermittelt wird.

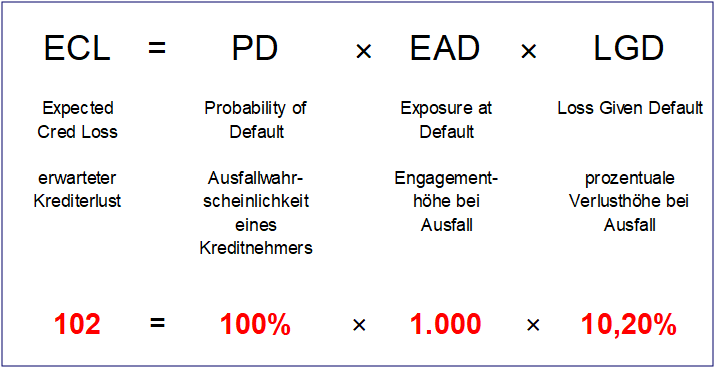

Ausgangslage: 5-Jahres-Kredit mit einer Festverzinsung von 4,7% und einem Nominalbetrag von 1.250 EUR. Da der Kredit mit nur 1.000 EUR und somit einem Disagio (Abgeld) von 250 EUR ausbezahlt wurde, beträgt der historische Effektivzinssatz 9,972%. Es wird erwartet, dass die vertraglich vereinbarten Zinszahlungen von jeweils 58,75 EUR der nächsten beiden Jahre aufgrund von Zahlungsschwierigkeiten des Schuldners nicht geleistet werden können. Kürzt man die erwarteten Zahlungsausfälle entsprechend im Zähler der DCF-Formel und diskontiert die noch erwarteten Zahlungen mit dem historischen Effektivzinssatzes i.H.v. 9,72% ab, ergibt sich ein Barwert der nun erwarteten Cashflows von nur noch 898 EUR. In Höhe der Differenz zum bisherigen Buchwert von 1.000 EUR, ergibt sich in diesem Fall ein Impairment auf Einzelengagement-Ebene von 102 EUR. Die Ermittlung des Impairment auf Portfolioebne (z.B. beim allgemeinen Verfahren auf Stufe 1 und 2) erfolgt i.d.R. direkt durch die Ermittlung des Barwerts der nicht erwarteten Cashflows (Shortfalls) mit Hilfe der ECL-Formel (Abb. 22).

Würde man das Zahlenbeispiel aus Abb. 21 zugrunde legen, so würde sich ein direkt ermitteltes ECL-Impairment i.H.v. 102 EUR ergeben, wenn die Ausfallwahrscheinlichkeit eines Kreditnehmers (PD) 100%, die Engagementhöhe bei Ausfall (EAD) 1.000 EUR und die prozentuale Verlusthöhe bei Ausfall (LGD) 10,20% wäre. Eine Verlusthöhe von nur 10,20% könnte z.B. durch eine dingliche Sicherheit bei einem Hypothekendarlehen entstehen, wo durch die Verwertung des Objekts (z.B. eine Immobilie) in dem Beispiel noch 89,8% erzielt werden kann, sodass sich die tatsächliche Verlusthöhe auf 10,20% beschränkt. Es ist allerdings darauf hinzuweisen, dass die ECL-Methode insbesondere bei den Stufen 1 und 2 des allgemeinen Verfahrens verwendet wird und da systemimmanent die PD niedriger ist als 100%.

Hier finden Sie weitere Definitionen & Bedeutungen von Fachbegriffen der Bilanzierung von Finanzinstrumenten nach IFRS 9 (und HGB).

« Zurück zum Glossar Index